2020年,诺安基金蔡嵩松一战成名,因其重仓芯片半导体公司,基金净值曲线大开大合,市场围观度极高。

最新披露的2021年一季报中,蔡嵩松的前十大持仓保持不变,但重仓股排序略有变化。

他管理的诺安成长基金,依然保持着90%的权益仓位,另有“零散资金”配置于金融股、水利股等。

诺安成长最新规模为271.1亿元,相比2020年末缩水57亿元。

“核心+卫星”重仓风格

今年一季度,A股市场出现抱团股解崩,部分股票快速下行,这给基金经理提供了很好的买点。

蔡嵩松也不例外,借势吸筹。

如上图所示,截至一季度末,北方华创晋升为头号重仓股,而2020年末为第二大重仓股。对比发现,蔡嵩松对北方华创加仓86万股。

加仓操作的股票还有三安光电,从去年末1180万股增持至1555万股,加仓高达375万股。

值得注意的是,与其他基金经理前十大持仓比例普遍在50%-75%不同,蔡嵩松采取“高压式重仓”——重仓的前十只股票总占比高达84%,且均为芯片半导体公司。业内更形容诺安成长类似于一直持股高度集中的芯片ETF。

拆解持仓结构发现,蔡嵩松保证前十大重仓股占基金资产净值比例“恒定”的情况下,需要对筹码进行置换。

蔡嵩松对韦尔股份、中芯国际、三安光电、卓胜微进行减仓操作,将资金筹码移至上文提及的两家增持的公司。

与此同时,蔡嵩松对第七大至第十大重仓股持股量保持不变。

换言之,蔡嵩松前十大持仓有一个“核心+卫星”,可以理解为前六只股票在市场出现更佳买点时,进行快速资金腾挪,同时维持“腰部”的公司(第七大至第十大重仓股)的持股数。

供给侧缺货历史首次

一季报中,蔡嵩松有如下观点:展望未来,核心资产的杀跌告一段落,不必过分悲观,核心资产正在经历震荡筑底的过程,随着中国资本市场日趋成熟,高景气赛道的优质核心资产仍是未来的主基调。流动性稳中偏紧、通胀上行、政策面边际收缩的预期已经比较充分,我们聚焦产业本身。

半导体延续缺货潮,而且在日本地震、美国德州雪灾的影响下,晶圆产能愈发紧缺,缺货涨价愈演愈烈,本轮供给侧缺货的程度是历史上从来没有过的,景气周期的时间跨度也有望超出预期,产业的高景气与股价的剪刀差越来越大,黎明前的黑暗,一触即发。

“零散资金”布局金融股、水利股

2020年年报中,蔡嵩松卖出量最高的股票是中信证券,让市场颇为吃惊。

如上图所示,今年一季度,蔡嵩松有少量资金配置于金融股、水利股市值分别为184万元、150万元。

小规模赎回

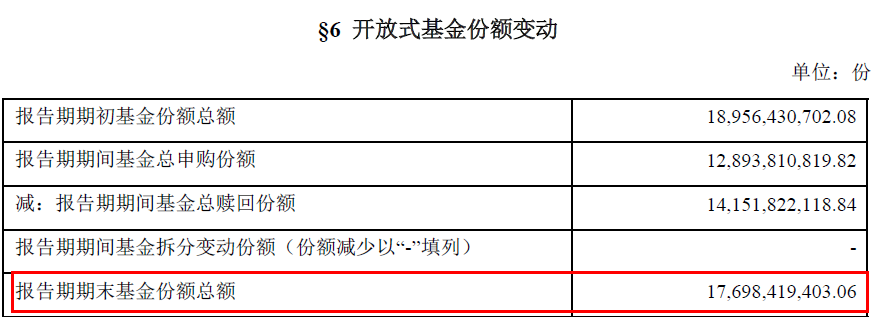

一季报还披露开放式基金份额变动情况。

如上图所示,一季度末诺安成长基金份额总额177亿份,对比报告期初,净赎回量占到了6.8%。

如果单看总赎回份额,占到了起初总份额的75%,但一季度又有129亿份的申购份额。

虽然有投资者在下跌之时赎回,但依然有大胆抄底的基民。