2月26日,红星资本局从电商及线下药店获悉,抗流感药物奥托他韦迎来销售高峰,甚至出现断货。

身为奥司他韦行业龙头,东阳光药(01558.HK)掌握着绝对的话语权,一度占据国内90%的市场份额。但随着赛道的日渐拥挤、集采的落地,奥司他韦竞争格局有望被改写。

电商平台月销破6万

多地线下药店缺货

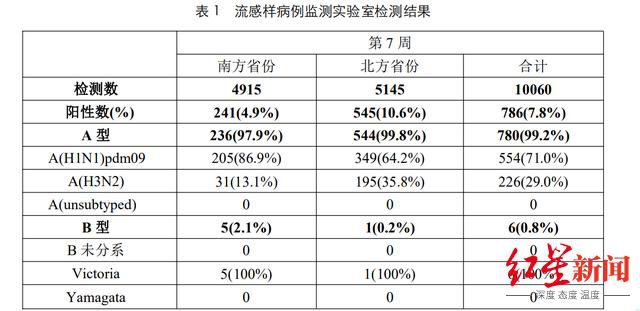

据新华社,近日甲流和诺如病毒感染进入高发季。此轮流感以甲型H1N1为主,国家流感中心监测数据显示,2023年第七周(2月13日至19日),南、北方省份流感病毒检测阳性率继续上升,A(H1N1)pdm09为主、A(H3N2)亚型流感病毒共同流行。南、北方省份流感样病例百分比略有上升。本周共报告108起流感暴发疫情,其中94起为A(H1N1)pdm09,6起为A(H3N2),4起为A型(亚型未显示),4起为流感混合感染。

《流感监测周报》数据截图

在2月23日的国务院联防联控机制新闻发布会上,中国疾控中心传防处研究员常昭瑞介绍称,当前是中国流感、呼吸道合胞病毒感染等呼吸道传染病流行季节,需要继续加强流感等呼吸道病毒的监测预警;托幼机构、学校和养老院等重点机构人员聚集、环境相对封闭,是呼吸道等传染病高发场所,需重点关注。

甲流侵袭,流感“神药”奥司他韦再度被推向风口,出现热卖甚至紧缺的情况。红星资本局查询阿里健康大药房发现,15mg*10袋/盒的磷酸奥司他韦颗粒标价60元,月销量6万+,另一规格销量也达1万+;75mg*6粒/盒的磷酸奥司他韦胶囊标价85元,月销1万+;磷酸奥司他韦干混悬剂价格为109元/瓶,销量2000+。

相比快递,奥司他韦同城配送渠道没那么畅通。红星资本局定位北京市朝阳区某办公区,仅有9家药店可在当日配送奥司他韦,海淀区某住宅区可即时配送的药店也只剩9家;再将定位分别切换至上海市静安区某住宅区、成都市武侯区某住宅区,可当日配送奥司他韦的药店数量分别是5家、1家。

北京市一家药店负责人告诉红星资本局,“现在店里只有奥司他韦胶囊,颗粒得过一两个小时后才有货。因为流感都是一阵一阵的,这种药对感冒也没用,所以我们不会进太多,都是随进随卖。”而成都市一家药店员工告诉红星资本局,目前该药店只有奥司他韦颗粒,胶囊已经售罄,要等第二天补货。

截图自阿里健康大药房

参照国家卫计委印发的《流行性感冒诊疗方案(2020年版)》,我国目前上市的抗流感病毒药物有三大类,即神经氨酸酶抑制剂、血凝素抑制剂、M2离子通道阻滞剂。其中,神经氨酸酶抑制剂主要有三个药品,分别是奥司他韦、扎那米韦、帕拉米韦。

从作用机理上看,奥司他韦是一种作用于神经氨酸酶的特异性抑制剂,其抑制神经氨酸酶的作用,可以抑制成熟的流感病毒脱离宿主细胞,从而抑制流感病毒在人体内的传播,以起到治疗流行性感冒的作用。奥司他韦属于处方药,适用于成年和1岁及1岁以上儿童的甲型和乙型流感治疗,也可用于成年和13岁及13岁以上青少年的甲型和乙型流感预防。

赛道加入新成员

行业格局有望重塑

奥司他韦原研药厂商系国际巨头罗氏,2005年及2006年,罗氏分别将奥司他韦专利授权给上海医药(601607.SH/02607.HK)旗下全资子公司上海中西三维药业有限公司(以下简称“三维药业”)、东阳光药(01558.HK)商品名为奥尔菲、可威。随着罗氏减少对中国的奥司他韦供应、奥尔菲退出市场,东阳光药迅速占领市场。

2019年,可威助推东阳光药登上业绩巅峰。当年公司总营收为69.48亿元,可威颗粒剂型与胶囊剂型合计贡献了59.39亿元的收入,占总营收的95.4%。根据米内网数据,2019年,在中国公立医疗机构以及中国城市实体药店,奥司他韦合计销售额超65亿元,可威则占据约9成的市场份额。

不过,受新冠疫情影响,严格的防控措施使得流感病例减少,医院处方量也随着人口流动性降低而下降。可威的销售额应声急剧下滑。2020年,可威销售收入骤减至20.69亿元,2021年又大幅缩水,销售额仅有5.55亿元。东阳光药的整体业绩也变得难堪,2020年及2021年营收同比下滑幅度超60%,2021年更是迎来首亏。

2022年上半年,东阳光药业绩有所回暖,当期营收为12.93亿元,同比增长539.47%,净利润为-3279.8万元,亏损额较上年收窄93.63%。公司称主因是终端医疗机构的整体人流量、诊疗活动数量、处方量有明显恢复,同时叠加南方多个省份发布的流感预警,让可威销量回暖。根据财报,可威2022年上半年销售收入为10.06亿元,占总营收的77.8%。

东阳光药一家独大的局面或将被撼动。奥司他韦的赛道正日渐拥挤,据国家药监局官网,目前奥司他韦在国内有30个批准文号,涉及东阳光药、双鹭药业(002038.SZ)、一品红(300723.SZ)子公司一品红制药、博瑞医药(688166.SH)子公司博瑞制药、科伦药业(002422.SZ)、倍特药业、石药集团(01093.HK)孙公司石药欧意等企业。东阳光药长期盘踞的奥司他韦市场,是竞争对手想要分食的目标。

另一方面,奥司他韦集采极有可能重塑市场格局。第七批国家药品集采中,奥司他韦胶囊竞标企业超过10家,中标者除东阳光药外,还有华海药业、科伦药业、齐鲁制药等。为固守市场份额,东阳光药选择以价换量,祭出0.99元/片的“地板价”,降幅高达91%,远超第七批集采48%的平均降幅,将科伦药业1.496元/片的报价甩出身后。

第七批集采结果于2022年11月1日正式实施,东阳光以价换量的空间有待验证。如今第八批集采按下启动键,奥司他韦干混悬剂被纳入药品目录。截至目前,奥司他韦干混悬剂有7家企业参与竞争,包括东阳光药业、博瑞制药、倍特药业等。东阳光药将采取何种打法,仍是外界关注的焦点之一。